たとえば、「持っている物件が2,000万円で売れたとしたら、手元に300万円お金が残る。1,850万円で売れたら、手元に180万円残る」といった感じで、売れる価格ごとに「手元にいくらお金が残るのか」は当然違ってきます。

売れた金額から残っているローン額を差し引くだけでなく、売れる価格ごとに異なる手数料や譲渡所得税も含めて、手元に正味残る現金を試算することが大切ですが、ここではその意味や効果について考えていきます。

目次

手残り現金の試算がもたらせてくれるもの

まず第一に、想定売却価格ごとに変わる手数料や税金も含めた手残り現金の試算ができると、その物件に置いてあるであろう現金、つまりそこに投資していることになっている金額を知ることができ、今現在進行中の投資の状態を、自分にとってより意味のある数字で考えることができるようになります。

そしてこのことは、売主としていざ物件を売り出す際の主導権をもった売却活動を実現させてくれる武器を手に入れることにつながります。

これだけの説明だと、何のことやら分かりにくいと思いますので、もう少し具体的に見ていきましょう。

■試算でわかる3つのこと

物件を売ることを真剣に検討し、売却することが自分の投資にプラスの効果がありそうだという結論になったとします。

そうなると次に考えるのは、「じゃあ、この物件は、いくらだったら売ってもいいのだろうか?」ということではないでしょうか。

売るかどうかの検討対象になっている物件が、賃貸入替のたびに空室が長く埋まらず、管理費や修繕積立金もどんどん値上がりしていて、「とにかく手放したい」というようなケース以外では、その売る価格次第で、売るか売らないかの判断をするでしょう、当然ですよね。

そして、この売るか売らないかの価格ラインを現実的に検討していくうえで欠かせないのが、この手残り現金の試算ということになります。

手残り現金が試算できると、次の3つのことがわかります。

- その物件に投資している(置いている)現金がいくらなのか?

- 次の投資に充てられる資金がいくらになるのか?

- その物件を買ってから売るまでにいくら儲かったことになるのか?

売却したときに手元に残るであろう現金こそが、その物件に今まさに投下している投資金とみなすことができ、それはつまり、売却をして手元に取り出せば新たな投資先へ向けられる資金でもあります。

また、手元に残る現金に、その物件を買ったときに支出した頭金や諸費用、繰り上げ返済した金額や所有中のCFを合計することで、買ってからから売るまででいくら儲かったことになるのかを簡単に確認することができます。

【購入から売却まででいくら儲かったのか】

≒「売却時に手元に残る現金」-「購入時頭金および登記諸費用」-「所有中繰り上げ返済金額」 ± 「所有中CF合計額」

■手残り現金の試算が「売主の主導権」をつくり出す

物件を売却するということは、これまで続けてきた「その投資が一旦は終了する」ということです。

この投資を終了するか否かの判断基準として、売る価格ごとに異なる「その物件に置いている現金がいくらなのか」つまり「新たな投資にいくらの資金を使えるようになるのか」や、「その物件を買ってから売るまでにいくら儲かったことになるのか」をはっきりさせることは必須と言えます。

シンプルな例えで言ってしまえば、手残り400万円は欲しくて、投資を終える成果として300万円は儲かったことにしたいから、「2,000万円以上だったら売るけど、それ以下なら売らないよ」といった感じの目安を持てるか否かにつながるからです。

もちろんその目安をどう考えるかは、個々人それぞれが持っている新たな投資の選択肢、その方ごとに異なる資産背景や金融機関からの評価、リスクや安全性とリターンや効率とのバランスをどう考えるかの投資性向など、さまざまな要素も絡んでくることでしょう。

いずれにしてもはっきりしているのは、想定される売却価格ごとに、いくら手元にお金が残って、いくら儲かることになるのかを事前に試算することは、売り出し開始の前に「自分のなかで売っていい価格」や「売りたくない価格」を検討するのに欠かせない材料を得るということです。

そして、「売り出しはじめの価格」や「問い合わせが少ない場合の見直しの価格」、または「値引き交渉が入った場合の値下げの許容ライン」などの価格戦略を、自分自身で主導権をもって決められることにもつながります。

リアルな売却の場面では、信頼できそうな不動産業者を選んだうえで売却仲介の依頼をして購入希望者を募ってもらい、諸条件を取りまとめる商談から売買契約に必要な書類作成なども含めて、ほぼすべての実務を不動産業者に任せることになるでしょう。

それでも売り出しの価格や購入希望者との諸条件(価格交渉、引き渡しの時期、契約不適合責任の期間など)に対する意思決定の権利は、当然ながら所有者である売主がもっているわけです。

特に売りはじめの価格や、値引き交渉が入った場合に「いくらまでだったらOKを出すのか」などは、あらかじめ売主が自らの基準をもっていないと、不動産業者の言い回しや、その時々の成りゆきなどでなんとなく決めてしまい、後で後悔するような価格で成約してしまうことにもなりかねません。

売主自らがある程度でも「いくらで売れたら、いくら手元にお金が残っていくら儲かることになるのか」を試算し、成約を目指す価格の目安をもつことができているに越したことはないのです。

売主にはありがたくない「仲介業者の報酬形態」

実は「売主」と「売却の仲介を請け負う不動産業者」の利害はぴったり一致しているとは言えません。このことは不動産業者の報酬形態から確認することができます。

不動産業者が売主から報酬として受け取ることができる仲介手数料の上限額は成約価格×3%+6万円+消費税です。2,000万円ぐらいのワンルームマンションだと70万円ほどになります。

■価格の違いが売主と仲介業者に与えるインパクトの差

ここで注目したいのは、成約価格が異なると、仲介業者の報酬にどのような影響があるかということです。

その上限報酬の計算式からわかるとおり、おおまかには成約価格の差に3%を掛けた金額が、業者が受け取ることができる報酬の差となります。

つまり、2,000万円で70万円の報酬を得られるとすると、1,900万円で成約した場合は67万円が報酬ということになり、その差は3万円にすぎません。

売主にとって100万円の成約金額の差は、当然ながら手残り現金の大きな違いになりますが、仲介業者が受け取る報酬の違いはそれほどでもないということです。

一方で、2,000万円と1,900万円では、物件の動きやすさ、つまり売れやすさはどのくらい違うのでしょうか。

価格100万円の違いは、得られる家賃のおおよそ1年分以上に相当しますので、購入する側から見ると投資用物件としてのインパクトにそれなりの差が出てきます。

当然、100万円の違いは物件の売れやすさにも一定の影響があるということです。

つまり、仲介業者からすると、100万円安く売りだすことは、成約になるスピードを早める一方で、得られる報酬としては3万円のみの違いということになります。

こうなると、売主の味方として売却活動の実務を取り仕切ってくれる仲介業者には、常に「できる限り安い価格で売り出してほしい」という、売主にとってはあまり好ましくない欲求が湧き起こってしまう土壌があることになります。

極端な言い方をしてしまえば、売主にとって大切なことはなるべく早く、できるかぎり高く売れることですが、仲介業者にとってはとにかく早く売れることが、最大の関心事なのです。

当然ながら、売り出した物件が実際に成約になるかどうかは、売主の希望や仲介業者の意図とは無関係に「市場の相場観」や「手を挙げてくれる1人以上の買主希望者が現れるかどうか」という要素が関わってきますので、なにがなんでも売主として希望する売却価格にこだわることをおすすめしたいわけではありません。

ただ、売却活動のパートナーである仲介業者が完全に同じ方向を向いてくれているとは限らないことは、売主として常に頭に置いておく必要があります。

こういった報酬の形態から読み取れる裏事情は、投資家にとってあまり楽しい話ではありません。

ただ幸いにして価格についての決定権は売主にあります。

売主としてはその権利を有効に行使できるよう、成約を目指す価格の目安を自分自身でもつべきでしょう。

そして、その目安をもつために欠かせないものこそが、手残りの現金の試算ということになります。

■売り出すときにもっておきたい「売主としての価格目安」

実際に売却をする際には、ある程度つぎのような感じの目安をもっているのが良いでしょう。

A物件を売り出すにあたって…

2,000万円以上だったら売りたいが、それ以下だったら売りたくない。

2,000万円だったら、手元にお金が400万円残って、買ってから売るまでのトータルで300万円の利益確定になる。

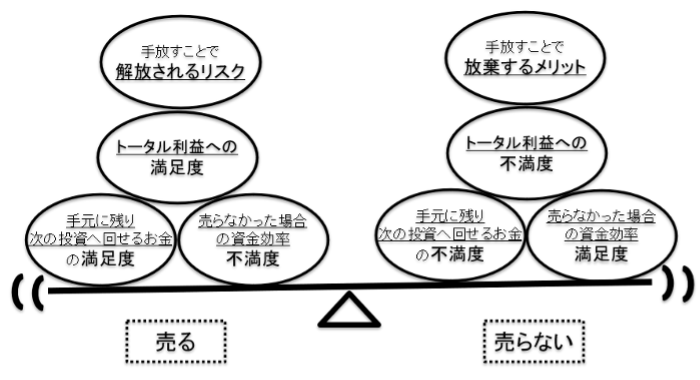

A物件を売るということは、その投資が終了するということで、それはつまり気になっていたリスク(災害、金利上昇、老朽化、空室など)からは解放されるが、得られていたメリット(実収益、キャッシュフロー、資産形成など)を放棄することになる。

一方で、手元に400万円残るということは、この物件に400万円投資していることになるから、置いている資金から考えると、この投資は私にとって充分に効率的と言えるだろうか?

売却をすると、この投資は終わるが、400万円が手元に残るなら、気になっていて買えていない株式の個別銘柄に回せるが、この場合どのぐらいの運用が見込めるかな?

それとも、今の自分なら新たな物件を買い替える自己資金が200万円もあればいけそうだから、200万円は新たに1戸購入する資金に充てて、残りの200万円は突発的なリスクに備えるために現金や換金性の高い投資信託などで運用しておくやり方もありかな?

いずれにしても手元に400万円残るなら、選択肢は広がるだろう……。

諸々考えると、売るのだったら2,000万円以上が希望かな。

繰り返しとはなりますが、大切なことは、売主自らがある程度でも、なにかしらの根拠をもって、売りたい価格とそうでない価格の目安をもつことにあります。

手残りの現金の試算の作成や、自分で簡単にできる計算シートなどを、リヴァティではサービスとして提供しています。

詳しくはこちらをご覧ください。

この記事の執筆者